国内经济环境的现状

似乎已经无需多言

不良资产的比例不断攀升

成为银行心里越扎越深的刺

时隔十七年,中国再次揭开债转股大幕

中国该如何摆脱企业债务不可承受之重?

企业、银行、资管、政府、央行

各路人马一齐出动

谁是最终的接盘侠?

此轮债转股能否完成去杠杆的重任?

债转股的奇幻漂流

就从这里开始

……

摘要

一场债务的奇幻漂流已经开始,企业甩给银行,银行甩给资产管理公司,资产管理公司甩给政府,政府甩给央行。每一步的目的都是为了消化,但最后可能只是转移而已。所以,央行充当最后贷款人可能成为不可避免的结局,而这将产生三种冲击:实体通胀、资产泡沫、货币贬值。迈过这些坎之后,中国式去杠杆才能真正完成。

正文

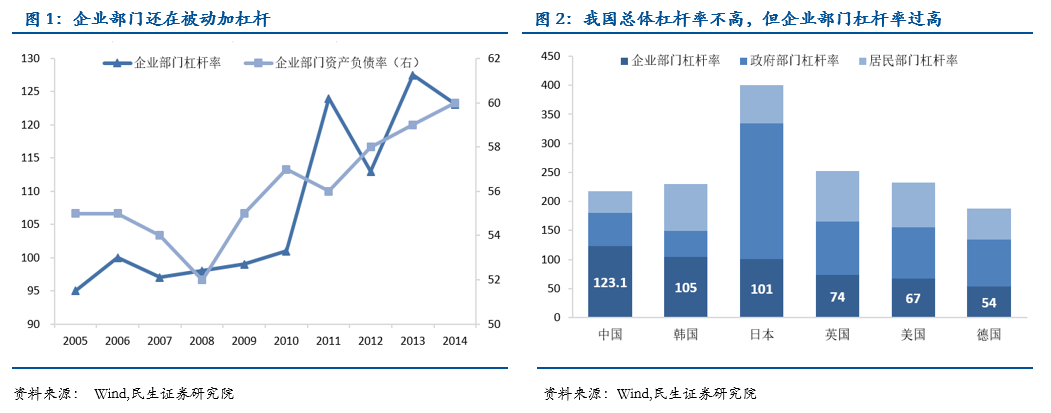

企业去杠杆喊了很长时间,但似乎还在加杠杆。以前经济好,盈利增长很快,企业主动加杠杆,现在经济不好,很多时候盈利覆盖不了利息,企业被动加杠杆。这就是李克强总理去年在银行调研时指出的问题:“贷款利率普遍在6%以上,可企业利润目前平均只有5%”。如表1所示,近年来上市公司整体的总资产收益率(ROA)持续下滑,2011年之后A整体的ROA就已经跌至平均贷款利率以下。按照证监会的行业分类,90个行业中有49个的ROA都低于平均贷款利率,其中钢铁煤炭等过剩行业更是惨不忍睹。

这样一来,企业债务不仅没法熬过去,反而会越熬越大。截至2014年,中国企业部门债务达78万亿元,占GDP比重为123%,远高于其他大型经济体,比如德国54%,美国67%,英国74%,日本101%,韩国105%。企业部门的资产负债率也从危机前的52%攀升到60%。

那么问题来了,中国应该如何摆脱企业债务的不可承受之重?近期债转股重出江湖是必然的选择,而这只是一场债务奇幻漂流的开始。

【第一步】企业甩给银行从企业转移到银行

一开始,银行里谁都不想背这些坏账,尤其是基层支行,大多数人选择睁一只眼闭一只眼,等待自己调离,让后人来处理这些烫手山芋。于是,本应成为坏账的债务并没有被划为“不良贷款”,而是被纳入关注类贷款,或者干脆就隐藏在正常贷款里。但时间久了纸包不住火,手上的坏账越攒越多,银行发现自己的现金流快转不动了。于是长痛不如短痛,或者说,暗痛不如明痛,躲在暗箱里的坏资产逐步开始暴露在市场的阳光之下。

对企业资质还比较好、仅仅是流动性问题的贷款,银行会尽量通过展期来处理。但对于真正的坏资产,银行不得不通过两种方式承接:

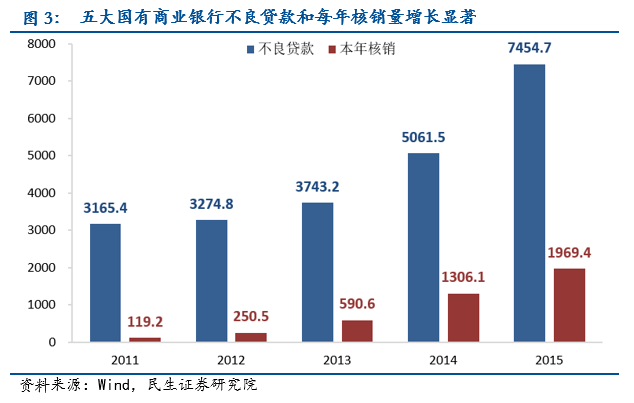

(1)对于彻底没希望的“不良资产”,直接核销。从2011年经济二次探底开始,银行就开始加快对不良贷款的暴露和核销,主要是针对一些资质较差、彻底失去偿债能力的中小企业。以五大国有商业银行为例,不良贷款从2011年的3160亿增加至2015年的7450亿,同时每年核销的坏账从2011年的120亿增至2015年的1970亿,本年核销占不良贷款的比重也从2011年的3.8%升至2015年的26.4%,企业甩给银行的债务越来越多。

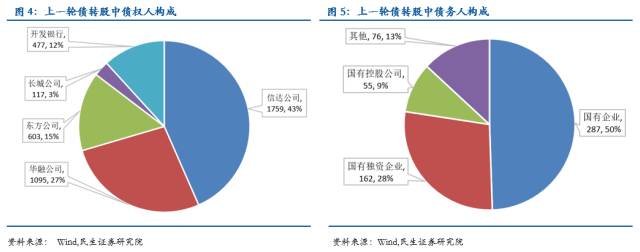

(2)对于还有希望的“关注类资产”,进行债转股。债转股不是新事物,在90年代末曾经出现过政府主导的债转股。当时主要针对不良贷款,对象为有市场、有发展前景、但由于债务过重而陷入困境的国有企业。1999年,四大AMC以账面价值从四大行共收购不良贷款1.4万亿,其中4050亿元采用债转股方式(占30%)。不良贷款剥离至四大AMC后,四大AMC再与企业进行债转股成为企业股东,折股率在50-70%,即风险从四大行完全转移至四大AMC,不良贷款账面价值与股权价值的差额造成的损失由政府(四大AMC)买单。共580户企业与AMC签订债转股协议,协议转股额4050亿元。平均资产负债率超80%。实行债转股一年后大部分企业资产负债率降至50%以下,80%的企业扭亏为盈。

当年债转股的形式主要有四种:一是整体债转股,适用于资产负债表简单、产品品种单一的企业,企业在进行基本的资产剥离后,AMC将对企业的债权整体转为股权,如北京水泥厂;二是企业分离债转股,对于资产负债表负债、产品多样化的大型国企,AMC将其分离为2个或以上的企业,然后将原企业中的优质资产集中在其中一个企业并将债权集中在这个效益较高的企业进行债转股,如上海焦化厂分离为新焦化厂和股份公司;三是企业合并债转股,两家企业各自拿出部分优质企业合并成立新股份公司,集两家企业优势于一身,然后AMC将债权转移至新股份公司并实行债转股,如鸭绿江造纸厂和丹东纸业公司;四是企业大宗转股,对企业性质相同、产品类似的企业进行批量债转股,如中石化,AMC将对石化集团下属和控股的13家企业的债权共同转化为石化集团的债权,石化集团拿出部分优质组建新股份公司,然后将债权转化为对该股份公司的股权。

但从目前的情况来看,这轮债转股可能和上一轮有明显区别。(1)商业银行将取代政府成为债转股的主导者,甚至直接持股。比如我国最大的民营造船厂荣盛重工近日宣布债转股方案,中国银行在将27.5亿元债转股后,将从荣盛重工最大的债权人一跃成为最大的股东。上一轮是商业银行的不良贷款是按账目价值剥离到政府买单的四大AMC,因此参与意愿比较强。如今50%-70%不良资产折现率制约了商业银行的参与意愿,对待债转股,商业银行将采取更加审慎的态度,基于收益和成本做出决策。(2)这轮债转股的对象将不限于不良贷款,关注类贷款债转股可能将成为商业银行实行投贷联动、转变经营思路的主要途径:商业银行对具有高成长性的关注类贷款人主动实行债转股,从而获得更高收益。另外,退出机制、定价机制、转让机制等的市场化也会影响债转股的推行。

【第二步】银行甩给资产管理公司从企业转移到银行

从某种意义上讲,银行主导的债转股只是进行了一次资产负债表调整,银行的资产质量并没有因此而改善,包袱并没有实质减轻。这不是长久之计,银行手里的企业债务可能最终还是要从体内剥离到体外,而体外的第一个承接者就是专业的资产管理公司。大体分为三类:

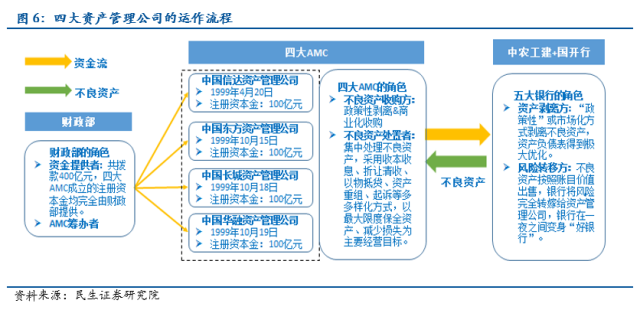

(1)四大AMC。这相当于从中央层面承接。1999年,财政部先后出资成立信达、东方、长城和华融四大资产管理公司(AMC)。如前所述,四大AMC以账面价值向中农工建四大商业银行和国家开发银行收购不良贷款近1.4万亿元,综合采用债权重组、债权转让、资产证券化和债转股等手段处置银行不良贷款,其中30%债务采用债转股(4050亿元)。随后四大AMC在2004-2005又采用商业化收购模式向中行、建行和工行收购了共1.2万亿不良贷款。

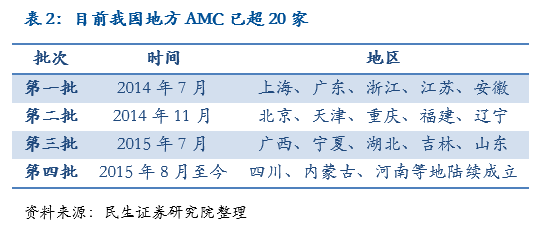

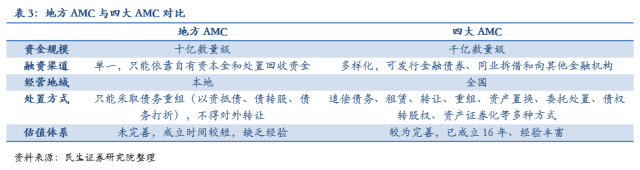

(2)地方AMC。这相当于从地方层面承接。自2014年7月银监会批复首批地方AMC成立至今,国内地方AMC的数量已超过20家。借鉴四大AMC的经验,成立地方AMC的目的是为了解决地方政府债务问题和处置银行不良贷款。地方债务置换是用长期低息的债务替换短期高息的债务,债务存量只是得到优化,而地方AMC通过债务重组化解不良贷款,可以减少债务存量。但与四大AMC相比,目前地方AMC存在资金规模小、融资渠道有限、处置方式单一等问题。

(3)银行子公司。银行若直接参与债转股,将加大资本占用(不良贷款风险权重为100%,而股权风险权重为400%),加上银行缺乏对企业的重整能力,因此银行可以采取“母公司-子公司”的模式:成立新的资产管理公司,区分商业银行业务和投资银行业务,坏账交给银行旗下的资产管理公司管理,尤其直接负责管理债转股的企业股权,这也是银行混业经营的一部分。

【第三步】资产管理公司甩给政府从企业转移到银行

资产管理公司将坏资产变成好资产的前提,也是经济要复苏,企业盈利条件要改善。但如果经济持续萧条,资产管理公司也很难凭借自身的能力妙手回春,最后可能还是要政府买单。虽然中国不同于美国的联邦政府体制,中央和地方政府本质上是一个信用主体,但从形式上看,还是可能有两种路径:

(1)要么是中央政府买单:一种是通过财政部注资资产管理公司。比如1999年财政部向四大AMC各划拨100亿资本金,总计400亿,奠定了四大AMC运行的基础。另一种是通过财政部向国有商业银行增资。比如1998年财政部向四大国有商业银行发行了2700亿元长期特别国债,所筹集的资金全部用于补充四大国有商业银行的资本金。此次注资使四大国有行的资本充足率由5.86%提高到8%以上,达到《巴塞尔协议》要求,为甩掉坏账包袱奠定了基础。

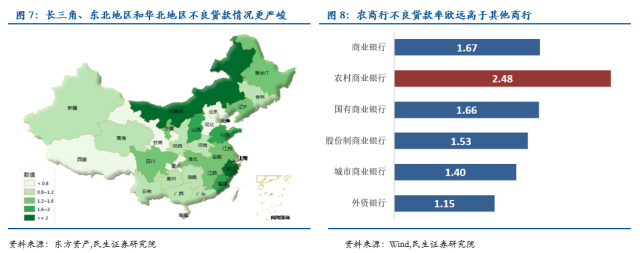

(2)要么是地方政府买单:和90年代末相比,这一轮坏账的区域性特征明显,由中央买单会加剧道德风险,可能会探索由地方政府买单(其实到最后还是中央买单,但形式上有区别)。一是各地区的资产质量差别较大,有的已经充分暴露并处置完毕,有的才刚开始暴露。分地区看,长三角地区、东北地区和华北地区的不良贷款情况要比中西部地区和珠三角地区更严峻。二是重灾区在区域性的商业银行,尤其是农信社(包括农商行)和城市商业银行,截止2015年底,农商行不良贷款余额达1800亿,不良贷款率为2.48%,远高于其他商业银行(商业银行整体不良贷款率为1.67%)。

【第四步】政府甩给央行从企业转移到银行

政府接手之后,寄希望于两点。一是政府的抗风险能力更强,能在更长的时间内等待资产起死回生。二是企业和银行甩掉了包袱,能够形成自发的经济复苏,做大经济的蛋糕,政府税收增加。但如果随着时间的推移,这一切也没有发生,谁将成为最后的接盘者呢?答案只有央行。

(1)要么是央行直接支持政府融资:这在当下的中国不合法。根据《中国人民银行法》的规定,中国人民银行不得对政府财政透支,不得直接认购、包销国债和其他政府债券。短期内这项规定还不太可能改变,但在美国日本等国,这是一种常见的政府融资方式。

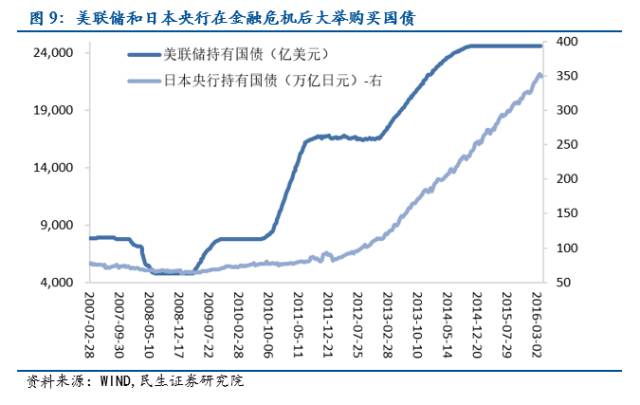

尤其是在2008年金融危机之后,央行为政府融资的趋势愈演愈烈。美联储从2008年11月到2014年10月共推行四轮QE,期间美联储通过二级市场的公开市场操作净买入国债近1.9万亿美元,截止2016年3月底,美联储持有国债高达2.46万亿,而2008年仅为4700亿美元。日本央行在2001年3月启动QE,至今已超过10轮。尤其是2012年之后,国债购买规模明显扩大。日本央行持有的国债从2008年不到70万亿日元飙升至2016年3月底的近350万亿日元。

(2)要么是央行间接支持政府融资:为政府信用融资不一定通过国债,也不一定通过财政部,还有很多背负着政府信用的载体可以借助,这也是在我国最可能出现的方式。

第一大载体是国有商业银行。1998年央行为配合财政部发行特别国债注资四大商行,将法定存款准备金率从13%大幅下调到8%,释放准备金2400亿元,加上商行自身的300亿超储,共2700亿元用于购买特别国债。注资后四大商行的资本充足率达8%,并预留了1200亿元用于核销贷款呆账。

第二大载体是四大资产管理公司。1999年央行曾直接向四大AMC提供6000亿元的再贷款,利率2.25%,并允许四大AMC向对口的商业银行发放8200亿元的金融债,共同用于收购四大商行和国开行的近1.4万亿元不良贷款。

【结局大猜想】从企业转移到银行

回过头看,一场债务的奇幻漂流已经开始:从企业到银行,从银行到资产管理公司,从资产管理公司到政府,从政府到央行。每一步的实质都是转移,而不是消化。所以,尽管目前我们还处在第一步,但央行充当最后贷款人可能成为不可避免的结局,而这将在短期内产生三种后果:

(1)实体通胀。国内货币供应量陡增,钱又跑不出去,再加上坏账剥离后需求好转,必然导致通胀上行。这实际是通过名义收入的提升、实际债务的下降来消化债务,买单的是全体国民。

(2)资产泡沫。钱跑不出去,但国内实体需求又没有明显恢复,钱流不进实体,可能会在各类金融资产和不动产之间轮动,这种情况下货币多好资产少,很容易形成泡沫。这实际上是通过资产价格的上升来修复资产负债表,降低资产负债率。

(3)汇率贬值。如果资本账户完全开放、汇率完全市场化,那么大放水必然导致大贬值。这种方式可以通过贬值刺激出口来提振国内企业的收入,加速经济增长,最终化解债务。但这种方式也有很大的风险,如果一国外债较多,大贬值可能会引发货币危机。

迈过这些坎之后,中国式去杠杆才能真正的完成。